營業外收入”科目,反映企業發生的除營業利潤以外的收益,主要包括與企業日常活動無關的政府補助、盤盈利得、捐贈利得(企業接受股東或股東的子公司直接或間接的捐贈,經濟實質屬于股東對企業的資本性投入的除外)等。

一、政府補助

1.是否征收增值稅。企業從政府取得的經濟資源,如果與企業銷售商品或提供服務等活動密切相關,且是企業商品或服務的對價或者是對價的組成部分,應當適用《企業會計準則第14號——收入》等相關會計準則,不應當計入“營業外收入”。《國家稅務總局關于取消增值稅扣稅憑證認證確認期限等增值稅征管問題的公告》(國家稅務總局公告2019年第45號)第七條規定:納稅人取得的財政補貼收入,與其銷售貨物、勞務、服務、無形資產、不動產的收入或者數量直接掛鉤的,應按規定計算繳納增值稅。納稅人取得的其他情形的財政補貼收入,不屬于增值稅應稅收入,不征收增值稅。而一些企業將本應計征增值稅的補貼收入,計入“營業外收入”科目,少繳增值稅。

2.所得稅處理。政府補助如果滿足財稅[2011]70號文的規定,企業從縣級以上各級人民政府財政部門及其他部門取得的應計入收入總額的財政性資金,凡同時符合以下條件的,可以作為不征稅收入,在計算應納稅所得額時從收入總額中減除:

(1)企業能夠提供規定資金專項用途的資金撥付文件;

(2)財政部門或其他撥付資金的政府部門對該資金有專門的資金管理辦法或具體管理要求;

(3)企業對該資金以及以該資金發生的支出單獨進行核算。

而從不征稅收入的本質上來說,他不是一種真正意義上的稅收優惠,只是遞延納稅。因為對于政府補助的處理,稅法上按收付實現制確認收入;企業將符合不征稅收入條件的政府補助作不征稅收入處理后,對應的成本費用不得扣除,同時如果在5年(60個月)內未發生支出且未繳回財政部門或其他撥付資金的政府部門的部分,應計入取得該資金第六年的應稅收入額,稅款并沒有少交。特別是用不征稅收入的政府補助進行研發的,研發費應當在不征稅收入內進行列支,并且研發費也不能加計扣除。

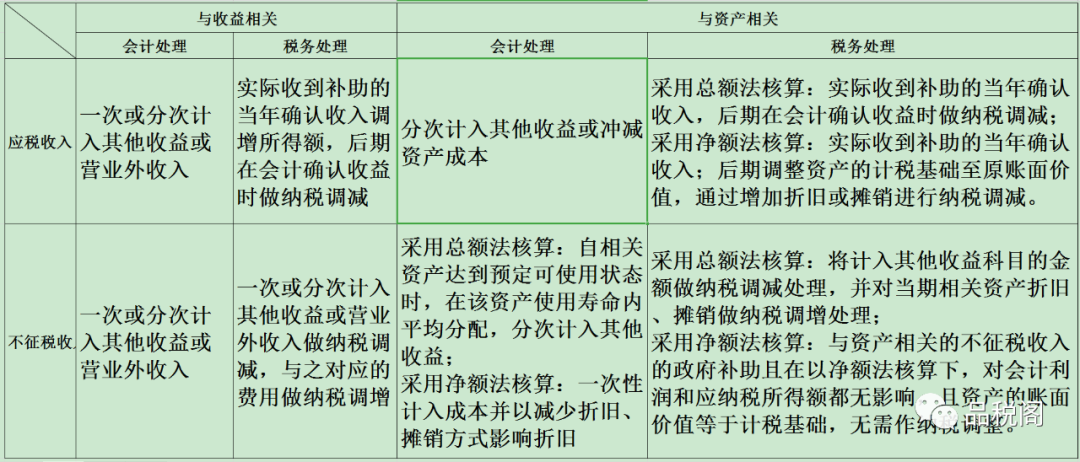

筆者整理匯總了各種情況下的政府補助稅會處理差異分享給大家,以后遇到這事就直接對號入座吧。

【例1】2019年12月5日,政府撥付財會閣公司450萬元財政撥款(同日到賬),要求用于購買大型科研設備1臺。2019年12月31日,該企業購入大型設備(假設不需要安裝)并達到預計可使用狀態,實際成本為480萬元,其中30萬元為自有資金支付,使用壽命10年,采取直線法計提折舊(假設無殘值)。

2021年12月31日,該企業出售了這臺設備,取得價款400萬元。企業采取總額法核算政府補助,假定不考慮設備購進及轉讓過程中的其他稅費等因素,現區分應稅收入和不征稅收入兩種情形,分別做納稅調整如下:

第1步:2019年12月5日實際收到財政撥款確認政府補助

借:銀行存款4500000

貸:遞延收益4500000

應稅收入處理:企業應與年度申報所得稅時通過“未按權責發生制確認收入納稅調整明細表”一次性調增所得額450萬

不征稅收入處理:政府補助不影響損益,故不作調整

第2步:2019年12月31日購入設備

借:固定資產4800000

貸:銀行存款4800000

第3步:自2020年1月起每個資產負債日計提折舊,同時分攤遞延收益

(1)分攤遞延收益

借:遞延收益37500(45000000/120)

貸:其他收益37500(45000000/120)

應稅收入處理:應政府補助在收到時已做納稅調增,為避免重復征稅,后期財務上確定的其他收益3.75萬元做調減。

不征稅收入處理:因符合不征稅收入的三個條件,財務上分期確認的其他收益3.75萬元,做納稅調減處理。

(2)計提折舊

借:研發支出40000(4800000/120)

貸:累計折舊40000(4800000/120)

應稅收入處理:設備折舊允許扣除,不做納稅調整

不征稅收入處理:設備折舊不允許扣除,各月研發支出中3.75萬元(注:只能是補助收入450萬對應的折舊3.75萬,不是4萬!)在申報時須通過《資產折舊、攤銷及納稅調整表》做納稅調增處理。

4、2021年12月30日出售設備,同時轉銷遞延收益余額(假設不考慮增值稅)

(1)轉銷遞延收益余額

借:遞延收益3600000

貸:其他收益3600000

應稅收入處理:由于政府補助已于實際收到時做納稅調增,為避免重復征稅,本期其他收益360萬元做納稅調減處理。

不征稅收入處理:因符合不征稅收入的三個條件,本期其他收益360萬做納稅調減處理。

(2)出售設備

借:固定資產清理3840000

累計折舊960000

貸:固定資產4800000

借:銀行存款4000000

貸:固定資產清理3840000

資產處置損益160000

應稅收入處理:固定資產凈值384萬元允許扣除,不做調整

不征稅收入處理:固定資產凈值中384萬元中的360萬元(450/480*384)不得在稅前扣除,調增所得額360萬元。

兩種方式下,從財政撥款到賬日至資產出售日所得稅數據的比較如下圖:

注:logo遮擋處為“370”

參照上圖,通常情況下我們可以得出三個基本結論:一是無論做應稅收入還是不征稅收入,從資產購置到處置整個生命周期來看,納稅調整累計數均等于0,即累計納稅調增額=累計納稅調減額;二是無論做應稅收入還是不征稅收入,從資產購置到處置整個生命周期來看,兩種情況下的累計應納稅所得額完全相等(均等于會計損益),唯一的區別就是前者提前納稅,后者遞延納稅;三是,如果做應稅收入,總體處理思路是先調增后調減;如果做不征稅收入,總體處理思路是先調減后調增。

為什么會有上述三個結論?究其核心原理是因為不征稅收入不屬于營利性活動帶來的經濟利益,因此不屬于企業所得稅的征收范圍,不會影響企業應納稅所得額;同時它也不屬于稅收優惠,故不能給納稅人帶來所得稅稅負的變化,累計納稅調整額等于0。

二、無法支付款項

因債權人原因確實無法支付的應付款項,應當計入“營業外收入”科目中。一些企業將這些應付款項仍然放在往來賬上不做處理,造成收入少記,少交企業所得稅。

三、接受捐贈的收入

接受捐贈的收入屬于應稅收入,一些企業將這部分收入計入“資本公積”等非損益類科目,少交企業所得稅。

四、資產轉讓所得

資產轉讓所得應當按照適用稅率計征增值稅、城建稅及附加、印花稅等,涉及不動產、土地使用權轉讓的,還應當計算繳納土地增值稅,按照產權轉移書據計算繳納印花稅。轉讓所得計入企業所得稅應納稅所得額中。

例2:2020年12月31日,某市甲公司出售華夏區商鋪一套,合同價款436萬元,該商鋪無法取得評估價值。2018年12月購入時取得增值稅發票一張,不含稅價款150萬元,繳納契稅6萬元,已提折舊15萬元。

案例解析:

處置資產應當按規定申報繳納增值稅及附加(附加按10%計算)、土地增值稅、印花稅、企業所得稅。

1.應納增值稅:4360000/1.09×0.09=360000

應納城建稅及附加:36000

2.應納印花稅:4360000×0.0005=2180

3.應納土地增值稅,因無評估值,但有發票,每年按照發票金額加計5%,計算如下:

房屋扣除金額:150+150×0.05×2=165萬

已交契稅:6萬

稅金及附加:36000+2180=38180

扣除額:1650000+60000+38180=1748180

增值額:4360000/1.09-1748,180=2251820

增值率:2251820/1748180=128%

應納土增稅:2251820×0.5-1748180×0.15=863683元

五、長期股權投資初始計量形成

長期股權投資初始投資成本不同形成的“營業外收入”。初始投資成本小于被投資方可辨認凈資產公允價值份額的金額,計入營業外收入。所得稅處理時,該差額不計入所得,應當調減應納稅所得額。待以后轉讓時,再做調增處理。

六、罰款、違約收入

有些罰款、違約收入是本公司提供銷售貨物、勞務等,而對方公司違反約定,收取的補償等,屬于計稅價格的一部分,應當計入增值稅的應稅收入,計征增值稅及附加。

|